به گزارش بیداربورس به نقل از دنیایاقتصاد، در این میان بررسی گزارش ۹ ماهه صنایع و شرکتهای بورسی بهویژه گزارش ۳ ماهه سوم نشان میدهد، صنایع پالایشگاهی نسبت به سایر صنایع شرایط بهتری داشتند و سودآوری خوبی را تجربه کردند، در مقابل اما صنایع خودرویی وضعیت خوبی نداشتند و گزارشهایی که ارائه دادند از زیان آنها حکایت داشت.

قیمتگذاری دستوری و دخالت دولت در روند تعیین قیمت محصولات این صنایع هم دلیل اصلی زیان خودروسازها است. کارشناسان و تحلیلگران بازار سرمایه معتقدند در صورتیکه دولت دست از قیمتگذاری دستوری در این صنایع بردارد، هم دست واسطهها کوتاه میشود و هم با بهبود وضعیت صنایع خودرویی، بازار سرمایه روند مثبتی را طی خواهد کرد.

در بین سایر صنایع، صنایع غذایی نیز گزارشهای نسبتا خوبی ارائه کردهاند. کارشناسان همچنین معتقدند حذف ارز ۴۲۰۰ میتواند این صنایع را با تاثیرات مثبتتری هم مواجه کند و باعث سود بیشتر آنها شود. با این حال کارشناسان پیشبینی میکنند در صورتیکه توافق برجام احیا شود و در اثر آن قیمت دلار طی یک سال ثابت بماند، وضعیت سودآوری شرکتها همینطور باقی نخواهد ماند و در این شرایط پاییز امسال نقطه اوج سودآوری شرکتها باشد و بعد از آن چنین وضعیتی به راحتی تکرار نخواهد شد.

خودروسازها بدترین و پالایشیها بهترین

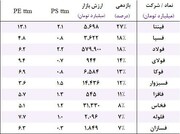

«خودروسازها بدترین گزارش را داشتند و پالایشیها بهترین گزارش»؛ این تحلیل حسام حسینی، کارشناس بازار سرمایه از گزارشهای ۹ماهه و پاییز شرکتها است. او توضیح داد: بهصورت کلی میتوان گفت که اکثر صنایع گزارشهای خوبی داشتند اما شرکتهای پالایشی گزارشهای بهتری دادند، ولی این بهتر بودن به این معنی نیست که این فصل همیشه قابلتکرار است و میتوان فصل پاییز را ضربدر چهار کنیم و بگوییم این معادل سود سالانه بشود.

این کارشناس بازار سرمایه با تاکید بر اینکه «گزارشهای پالایشیها بهتر از سایر صنایع بود» ادامه داد: برای صنایع پتروشیمی هم انتظار میرفت که خوب باشند و گزارشهای خوبی ارائه کنند که گزارش اورهسازان گزارش بدی نبود، ولی بحث مهمتر از این، موضوع ثبات سودآوریهاست که آیا این سودآوری شرکتها و صنایع قابل تکرار هست یا نه؟

وضعیت شرکتها در صورت ثابتماندن قیمت دلار

حسینی با طرح این پرسش افزود: اگر شرایط طوری پیش برود که قیمت دلار طی یک سال ثابت بماند و تغییر نکند، عملا پاییز امسال بهترین فصل مارجین شرکتها خواهد بود، یعنی از اینجا به بعد مارجین (حاشیه سود) شرکتها شروع به کمشدن میکند چون عملا فروش شرکتها به علت ثبات دلار ثابت خواهد ماند. از سوی دیگر قیمتهای کامودیتیها الان تقریبا در اوج است و حتی قیمت اوره و متانول شروع به ریزش کرده است، یعنی فروش شرکتها به ثبات میرسد ولی بهای تمامشده آنها شروع به رشد میکند، برای همین مارجین شرکتها از اینجا به بعد میتواند شروع به کمشدن کند، یعنی ما به لحاظ حاشیه سود در پاییز امسال به یک اوجی رسیدیم که بعد از این احتمال میرود که اگر دلار با توافق برجام ثابت بماند حاشیه سود شرکتها را کمتر ببینیم.

این کارشناس بازار سرمایه تاکید کرد: گزارشهای پاییز گزارشهای خوبی بودند به این علت که ما در نقطه خوبی به لحاظ قیمتهای فروش و پایینبودن قیمتهای تمامشده بودیم. از اینجا به بعد قیمت تمامشدهها همچنان رشد خواهد داشت ولی فروش، رشد خاصی نخواهد داشت، بنابراین به نقطهای در پاییز رسیدیم که فروش شرکتها به لحاظ ریالی در صورت ثبات دلار میتواند به یک ثباتی برسد و دیگر رشد نکند. بهعبارتی اگر فروش ثابت شد و بهای تمامشده حتی رشد ملایم هم داشته باشد سود شرکتها رشد نخواهد کرد. به گفته حسینی به نقطه اوج در گزارشهای پاییز رسیدیم و با ثبات دلار گزارشهای خوب پاییز به این راحتی تکرار نخواهد شد.

قیمتگذاری دستوری، بلای جان خودروسازها

این کارشناس بازار سرمایه در ادامه به تحلیل بدترین گزارشها پرداخت و گفت: گروه خودروسازی به دلیل قیمتگذاری دستوری کاملا مشخص بود که گزارش خوبی نخواهد داشت. این گروه به دلیل معضل قیمتگذاری دستوری زیانهای سنگینی داشتند. اکنون قیمت کارخانه و قیمت بازار خودروها با هم خیلی فاصله دارند و قیمت خودروها در بازار آزاد بسیار بیشتر از قیمت کارخانه است. این تفاوت قیمت در محصولات سایپا حدود ۶۰ تا ۷۰درصد است و برای محصولات ایرانخودرو ۸۰ درصد. این اختلاف به این معنا است که شرکتهای خودرویی زیان قابلتوجهی را متحمل میشوند، دلیلش هم همان قیمتگذاری دستوری است. نکته قابلتوجه هم اینجاست که منافع آن هم برای شرکتها نیست و برای واسطه است.

او تاکید کرد: شاید بهترین تصمیمی که دولت بتواند برای بازار سرمایه بگیرد، حذف قیمتگذاری دستوری است. تصمیمهایی چون کمک به صندوق توسعه بازار یا گذاشتن سقف قیمتی دردی از بازار دوا نمیکند و راه بهبود وضعیت بازار نیست. بهترین کمکی که دولت میتواند به بازار سرمایه بکند این است که قیمتگذاری خودرو را اصلاح کند، یعنی اگر قیمت خودرو در حاشیه بازار تعیین شود بهترین کمک به بازار سرمایه خواهد شد و ترسی که بازار از قیمتگذاری دستوری دارد تعدیل میشود. همچنین جو مثبتی در صنعت خودرو ایجاد میشود و مهمتر اینکه دست واسطهها هم کوتاه میشود. اکنون خودروسازها به دلیل قیمتگذاری دستوری حداقل ۴۰هزار میلیارد تومان زیان متحمل میشوند و سودش هم به جیب واسطه میرود، نه خودروسازها! اگر دولت دست از قیمتگذاری دستوری برای این صنعت بردارد بهترین کمک به بازار خواهد بود.

گزارشهای نسبتا خوب بانکیها و فلزات

او در ادامه به تشریح گزارش صنایع بانکی و فلزی پرداخت و گفت: گزارش صنعت بانکی هم بعضا گزارشهای بدی نبودند؛ فقط بانک اقتصادنوین چندان نسبت به سایرین خوب نبود، اما در کل میتوان گفت گزارش بانکیها معمولی بود. همچنین فلزات هم مطابق پیشبینی گزارش دادند. غیر از یک شرکت فولاد ارفع که اصلا گزارش خوبی نداشت، تقریبا بقیه شرکتهای فولادی گزارشهای مطابق پیشبینی داشتند.

تشریح گزارش صنایع غذایی و دارویی

حسینی در تشریح وضعیت گزارش صنایع غذایی نیز گفت: شرکتهای غذایی هم گزارشهای خوبی داشتند. حذف دلار۴۲۰۰ باعث میشود قیمت محصولات زیاد رشد کند و حتی اگر مارجین کوچک شود به ضررشان نخواهد بود. درست است که شرکتهای غذایی در یک نقطه اوج به لحاظ حاشیه سود قرار دارند، اما حذف دلار۴۲۰۰ اگرچه مارجین را کم میکند ولی فروش جهش پیدا میکند، بنابراین حذف دلار۴۲۰۰ به ضرر آنها نخواهد بود.

این کارشناس بازار سرمایه گزارش شرکتهای دارویی را نیز بررسی و اظهار کرد: شرکتهای دارویی هم گزارشهای بدی نداشتند و گزارشهای نسبتا خوبی دادند ولی ممکن است حذف دلار۴۲۰۰ برای صنعت دارو مقداری مشکلساز شود. باید دید چه مقدار به آنها اجازه افزایش نرخ میدهند، بنابراین با حذف ارز ۴۲۰۰ شاید وضعیت آنها مانند صنایع غذایی نشود.

نگرانی صنایع از قطعی برق و گاز

احسان رضاپور، کارشناس بازار سرمایه هم گزارش ۹ماهه شرکتها را مثبت ارزیابی کرد و گفت در این بین فلزات اساسی، پالایشی و بانکی و همچنین برخی از شرکتهای غذایی وضعیت بهتری نسبت به سایر صنایع داشتند.

او توضیح داد: بهطور کلی میتوان گزارشهای ۹ماهه شرکتها را مثبت ارزیابی کرد. هرچند که برخی محدودیتها مثل قطع برق و گاز توانسته بود در برخی از صنایع نگرانیهایی ایجاد کند و کیفیت سودآوری آنها را تحتتاثیر قرار دهد اما بررسی اعداد و ارقام شرکتها و وضعیت موجودی آنها نشان میداد در صورتیکه این محدودیتها آنها را گرفتار نکند، میتوانند سودآوری خوبی را تا پایان سال به ارمغان بیاورند.

این تحلیلگر بورس ادامه داد: مهمترین نگرانی این بود که برخی از اظهارنظرها و خبرهایی که در بازار مطرحشده بود مبنیبر افزایش نرخ خوراک یا تداوم قیمتگذاری دستوری در برخی از محصولات شرکتها نظیر صنعت خودرو و پتروشیمی یا اورهسازها، مانع از تحقق یا بروز تمام پتانسیل شرکتها در وضعیت سودآوری آنها شود. این نگرانی برای برخی از صنایع شدیدتر هم بود و تصور میشد سودی را که در سال۱۴۰۰ محقق میکنند، نتوانند در سال بعد به واسطه افزایش هزینهها یا تغییرات در تعرفهها یا شرایط مالیاتی تکرار کنند.

رضاپور با بیان این مطلب افزود: همانطور که دیدیم این نگرانی در هفتههای گذشته بازار را تحتتاثیر منفی زیادی قرار داده بود. هرچند گفتهها و اظهارنظرهای وزیر اقتصاد یا رئیس کمیسیون اقتصادی مجلس مثبت بود و رنگوبوی حمایت از بازار سرمایه را داشت اما به واسطه بدبینی که بازار به وعدهها و حمایتهای شفاهی پیدا کرده، باعث شده بود محافظهکارانه با این موضوع برخورد کند. بازار منتظر است برخی از این وعدهها ماهیت عملیاتی پیدا کنند و پیشبینیهای لازم در این رابطه اعمال شود تا با خیال راحتتری نسبت به اینکه سهام شرکتها با اطلاعات جدید کماکان ارزنده محسوب میشوند، تحلیل کند.

او با اشاره به مثبتشدن بازار در دو روز اخیر یادآور شد: البته بهنظر میرسد این اتفاق شاید تا حدودی افتاده باشد و همانطور که در دو روز اخیر دیدیم جلوی روند منفی بازار گرفته شد و رشد خوبی کرد. طبیعتا اجراییشدن و قطعیشدن این مصوبات میتواند برخی از نگرانیهای بازار را رفع کند و با رفع برخی از ابهامات دیگر مثل برجام و شرایط تعاملی با کشورهای دیگر زمینهساز افزایش اعتماد و اطمینان سهامداران به بازار شود و در نهایت بهبود وضعیت بازار سرمایه را شاهد باشیم.

فلزات اساسی، پالایشیها و بانکیها گزارشهای خوبی داشتند

این کارشناس بازار سرمایه در ادامه به تحلیل مورد به مورد گزارش ۹ ماهه شرکتها پرداخت و گفت: بررسی گزارش فلزات اساسی نشان میداد که این صعنت وضعیت خوبی دارد و گزارشهای خیلی خوبی داشتند. صنعت بانکداری هم شرایط خوبی داشت و این صنعت علاوهبر این میتواند از تسعیر ارز هم اثر مثبتی بگیرد و وضعیت سودآوری بهتری داشته باشند.

او افزود: صنایع پالایشی هم گزارشهای خیلی خوبی داشتند و گزارشهای ۹ماهه آنها نشان میداد که وضعیت سودآوری خوبی را تجربه کردهاند. در همین حال هم وعده فعالشدن بازارگردانی روی این نمادها داده شده است که میتواند باعث رشد صنعت پالایشگاهی و بانکداری شود و همچنین نزدیکشدن ارزش معاملاتی و NAV آنها بههم میتواند برای سرمایهگذاران جذاب باشد.

این کارشناس بازار سرمایه ادامه داد: همچنین شرکتهای فعال در صنعت غذایی هم گزارشهای خوبی داشتند و علاوهبر این حذف ارز۴۲۰۰ میتواند آنها را با تاثیرات مثبتتری هم مواجه کند و باعث سود بیشتر آنها شود.

رضاپور ادامه داد: علاوهبر شرکتهای فلزی و معدنی و پالایشی و بانکها، حتی در گزارشهای خودروسازها هم اثراتی از بهبود دیده میشد اما بهنظر میرسد که هنوز نمیشود با اطمینان درباره آنها نظر داد و باید منتظر رفع معضل قیمتگذاری دستوری در این صنایع باشیم.

وضعیت ETF ها

او سپس به وضعیت صندوقهای دولتی اشاره کرد و گفت: شرکتهایی که صندوقهای دارایکم و صندوقهای پالایشی از آنها متشکل شدهاند نیز گزارشهای عملکردی خوبی داشتند. با توجه به اینکه این صندوقها با فاصله قابلتوجهی کمتر از ارزش واقعی و NAV روزانهشان معامله میشوند و چشماندازی که برای فعالشدن بازارگردان برای نزدیکشدن قیمت معاملاتی آنها به ارزش واقعیشان دیده میشود، احتمالا بتوانند در هفتههای آینده موردتوجه بازار قرار بگیرند. البته در دو روز معاملاتی اخیر هم اثرات آنها را دیدیم. رضاپور تصریح کرد: انتخاب صندوقهای تاثیرپذیر نظیر صندوق پالایش و دارایکم یا صندوقهای سرمایهگذاری سهامی میتوانند برای گروهی از سهامداران انتخاب بهتری در مقایسه با خرید سهام شرکتها به صورت مستقیم باشند.

این کارشناس بورس در ادامه به اثر تحقق وعدهها در بهبود وضعیت بازار و ثبات شرایط مثبت اشاره کرد و گفت: بهنظر میرسد چنانچه خبرهای مثبتی از تحقق برخی از وعدهها به بازار مخابره شود یا در موضوع برجام و ابهامات دیگر بتوانیم شرایط بهتری را تجربه کنیم، در آن صورت رشد موقتی بازار که ناشی از افت پرشتاب در هفتههای گذشته بود، پایدار شود.

رضاپور خاطرنشان کرد: فعلا به واسطه افت شدید شاخص و جذابشدن قیمتها و وعدههای اخیر، بهنظر میرسد بازار بتواند یک رشد مقطعی را تجربه کند اما این رشد مقطعی در صورتیکه با خبرهای جدید یا تحقق وعدهها یا رفع برخی از نگرانیهای اقتصادی و سیاسی کشور توام شود، میتواند ماهیت پایدارتری پیدا کند. در اینصورت بازار از این شرایط نوسانی چندماه اخیر خارج میشود و با نزدیک شدن به مجامع میتواند شرایط بسیار بهتری را برای بازار انتظار داشت، یعنی میتوان انتظار داشت که بازار از این رکود طولانیمدت خارج و وارد فاز صعود شود.

نظر شما